關鍵字:稅捐稽徵法第28條、行政程序法第131條、民法第128條、溢繳稅款返還請求權、消滅時效

壹、 前言:

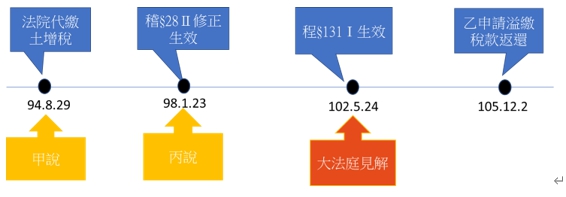

人民依稅捐稽徵法第28條第2項申請退稅,該法於98年1月23日修正生效,但並無時效之規定;而行政程序法第131條第1項規定人民之公法上請求權消滅時效為10年,並於102年5月24日修正生效,則發生於稅捐稽徵法第28條第2項修正生效前之溢繳稅款案件,其消滅時效應自何時起算?過往最高行政法院有不同見解,大法庭於本案作出裁定,認為應自行政程序法第131條第1項修正生效日(102年5月24日)起算時效。本文擬以該案例事實為例,簡介本案所涉及之爭點,並整理退還溢繳稅款之要件,幫助考生複習相關概念。

貳、 案例背景:

甲有A地,作農業使用,乙為甲之債權人,且為A地之抵押權人。A地於民國(下同)92年遭法院拍賣,由丙拍定取得,稅務局按「一般用地稅率」核計A地應課徵土地增值稅100萬元,法院於94年8月29日向稅務局代繳系爭土地增值稅100萬元。

嗣後,乙於105年12月2日以債權人身分,代位甲依土地稅法第39條之2第4項、稅捐稽徵法第28條第2項規定,申請稅務局重行核定系爭土地之土地增值稅,並請求稅務局將納稅義務人溢繳之土地增值稅款加計利息退還法院重新分配,經稅務局否准。乙不服,提起訴願遭駁回後,提起行政訴訟。

參、 問題討論:

一、 是否有可歸責於稅捐機關之錯誤?

按稅捐稽徵法第28條第2項規定:「納稅義務人因稅捐稽徵機關適用法令錯誤、計算錯誤或其他可歸責於政府機關之錯誤,致溢繳稅款者,稅捐稽徵機關應自知有錯誤原因之日起2年內查明退還,其退還之稅款不以5年內溢繳者為限。」從法條文義可知,其構成要件為:1.可歸責於稅捐稽徵機關;2.適用法令錯誤、計算錯誤或其他可歸責於政府機關之錯誤;3.致溢繳稅款。

土地稅法第39條之2第4項規定:「作農業使用之農業用地,於本法中華民國89年1月6日修正施行後第1次移轉,或依第1項規定取得不課徵土地增值稅之土地後再移轉,依法應課徵土地增值稅時,以該修正施行日當期之公告土地現值為原地價,計算漲價總數額,課徵土地增值稅。」

本案系爭A地若為農業用地,應以拍賣當期之公告土地現值為原地價,稅務局原應依土地稅法第39條之2第4項核定,但稅務局誤認A地非屬農業用地而有事實認定錯誤,其依「一般用地稅率」核計A地應課徵土地增值稅100萬元,致溢繳稅款,應有稅捐稽徵法第28條第2項之適用。

二、 乙可否代位甲行使溢繳稅款請求權?

本案乙為A地之抵押權人,為利害關係人,因甲怠於行使退稅請求,依最高行政法院100年4月份第2次庭長及法官聯席會議決議見解 ,得提起課予義務訴訟,並援引稅捐稽徵法第28條第2項規定,請求重新計算漲價總數額,課徵土地增值稅,並退還溢繳之稅款。

三、 本案是否已罹於時效?

首先,稅捐稽徵法第28條雖無消滅時效之規定,但過往最高行之多數見解均肯認應有102年5月22修正公布後之行政程序法第131條規定10年時效之適用 ,大法庭亦採此見解。

其次,本案該請求權是否已罹於時效?亦即發生於現行稅捐稽徵法第28條第2項修正生效(民國98年1月23日)前之溢繳稅款事實,適用102年5月22修正後行政程序法第131條第1項關於10年時效期間規定,應自何時起算時效期間?此為大法庭著墨之重點。

(一) 甲說:應自個案溢繳稅捐繳款日起算10年時效期間。

公法上消滅時效自何時起算,現行稅捐稽徵法第28條第2項及行政程序法均未明文規定,參酌稅捐稽徵法第28條第1項 規定自繳納日起算時效,亦符合民法第128條所謂「自請求權可行使時起算」所採客觀說之見解。故應類推適用現行稅捐稽徵法第28條第1項,自個案溢繳稅捐繳款日起算時效。

(二) 丙說:應自現行稅捐稽徵法第28條第2項修正生效日(98年1月23日)接續計算10年時效期間。

稅捐稽徵法第28條第2項並無涉及退稅請求權之時效之內容,而是規定得請求「退還稅款」的範圍「不以5年內溢繳者為限」。至於同條第4項 則採溯及立法,使原來於修正施行前已因5年時效完成而消滅之退稅請求權,又賦予納稅義務人一個新的請求權。

稅捐稽徵法第28條第4項既賦予納稅義務人退稅請求權,即應認為納稅義務人自該法修正施行之日起即得行使退稅請求權。而時效之規定,依當時之行政程序法第131條第1項規定為5年,惟該條於102年5月22日修正,將時效延長為10年,因未有溯及適用之規定,因此應自102年5月24日起施行。而人民對行政機關之公法上請求權,於102年5月23日以前發生,惟其時效於102年5月23日以前尚未完成者,自102年5月24日起適用新法,其已進行之時效期間不受影響,接續計算其時效期間合計為10年。

(三) 大法庭見解:應自修正後行政程序法第131條第1項修正生效日(102年5月24日)起算10年時效期間。

1. 決議:

現行稅捐稽徵法第28條第2項雖未為時效期間之明文,惟其已明文規定退還之稅款不以5年內溢繳者為限,自不能適用修正前之行政程序法第131條第1項關於5年時效期間之規定。又102年5月24日修正生效之行政程序法第131條第1項既已規定人民之公法上請求權時效為10年,從而解釋稅捐稽徵法第28條第2項退稅請求權適用修正後行政程序法第131條第1項10年時效規定,符合體系解釋,且不違反第2項關於退稅範圍之規定。是發生於現行稅捐稽徵法第28條第2項修正生效(98年1月23日)前之溢繳稅款事實,於行政程序法第131條第1項修正生效後行使者,本於法律不溯及既往原則,應自行政程序法第131條第1項修正生效日(102年5月24日)起算時效。

2. 甲說不當:

現行稅捐稽徵法第28條第4項採溯及立法,將第2項規定之退稅請求權,透過溯及適用使納稅義務人得於該條項施行後另為退稅之請求。倘採甲說之見解,假設個案溢繳稅捐繳款日係在98年1月22日以前,縱有第28條第4項之訂定,亦無從援引同條第2項規定請求退稅,由此益見甲說之不當。

3. 丙說不當:

對於98年1月23日前發生之退稅事實,縱該事實發生於稅捐稽徵法第28條修正前,但在現行稅捐稽徵法第28條生效後,即應適用現行規定,不生新舊法割裂適用。惟因現行稅捐稽徵法第28條第2項並未為時效期間之明文,倘認該請求權可行使時效以該條修正生效日即98年1月23日起算,會有時效期間究竟為何之爭議。

肆、 結論:

針對上開爭議,甲說、丙說及大法庭見解整理如下圖所示:

本案依大法庭決議見解,本案法院於94年8月29日代繳土地爭執稅,係屬發生於稅捐稽徵法第2項修正前之案件,乙於105年12月2日以債權人身分代位甲申請退稅,適用修正後行政程序法第131條第1項關於10年時效期間規定,其時效應自102年5月24日起算,自112年5說23日屆滿,故乙於105年12月2日申請退說,並未罹於時效。

[1] 最高行政法院100年4月份第2次庭長及法官聯席會議決議:「抵押權係以物之交換價值為內容之物權,就拍賣土地課徵土地增值稅之處分,因減少該強制執行事件之抵押權人得優先受償之金額,而減損抵押權之價值,致直接侵害此等抵押權人之抵押權,故此等抵押權人對稽徵機關所為課徵土地增值稅處分有法律上之利害關係,得對違法課稅處分循序提起行政訴訟法第4條規定之撤銷訴訟,以為救濟。而稅捐稽徵法第28條規定之退稅請求,係請求稽徵機關作成准退稅之行政處分,原應由納稅義務人即債務人為之,惟因上述對違法課徵土地增值稅處分有法律上利害關係之抵押權人,其權利將因債務人是否行使退稅請求而直接受影響,自應許其於債務人怠於行使退稅請求時,得代位債務人請求稽徵機關退還溢繳之稅款予執行法院,進而於遭否准後,得循序提起行政訴訟法第5條規定之課予義務訴訟,以資救濟。」

[1] 例如,最高行政法院106年度判字第487號判決認為:「修正後稅捐稽徵法第28條第2項納稅義務人之退稅請求權,該法雖未為時效期間之明文,然財產法性質之請求權,無論公行政對人民或人民對公行政所有者,應皆有消滅時效之適用,始符合法律安定之要求。是以,稅捐稽徵法第28條第2項退稅請求權,仍應有行使之時效期間,該條立法既明定退還之稅款不以5年內溢繳者為限,固不能適用102年5月22日修正公布前之行政程序法第131條第1項關於5年時效期間之規定,惟102年5月22日修正公布之行政程序法第131條第1項規定人民之公法上請求權,除法律另有規定外,因10年間不行使而消滅。此規定應適用於稅捐稽徵法第28條第2項之退稅請求權。」

[1] 稅捐稽徵法第28條第1項:「納稅義務人自行適用法令錯誤或計算錯誤溢繳之稅款,得自繳納之日起五年內提出具體證明,申請退還;屆期未申請者,不得再行申請。」

[1] 稅捐稽徵法第28條第4項:「本條修正施行前,因第2項事由致溢繳稅款者,適用修正後之規定。」